Competitividad fiscal autonómica

José Villaverde Castro

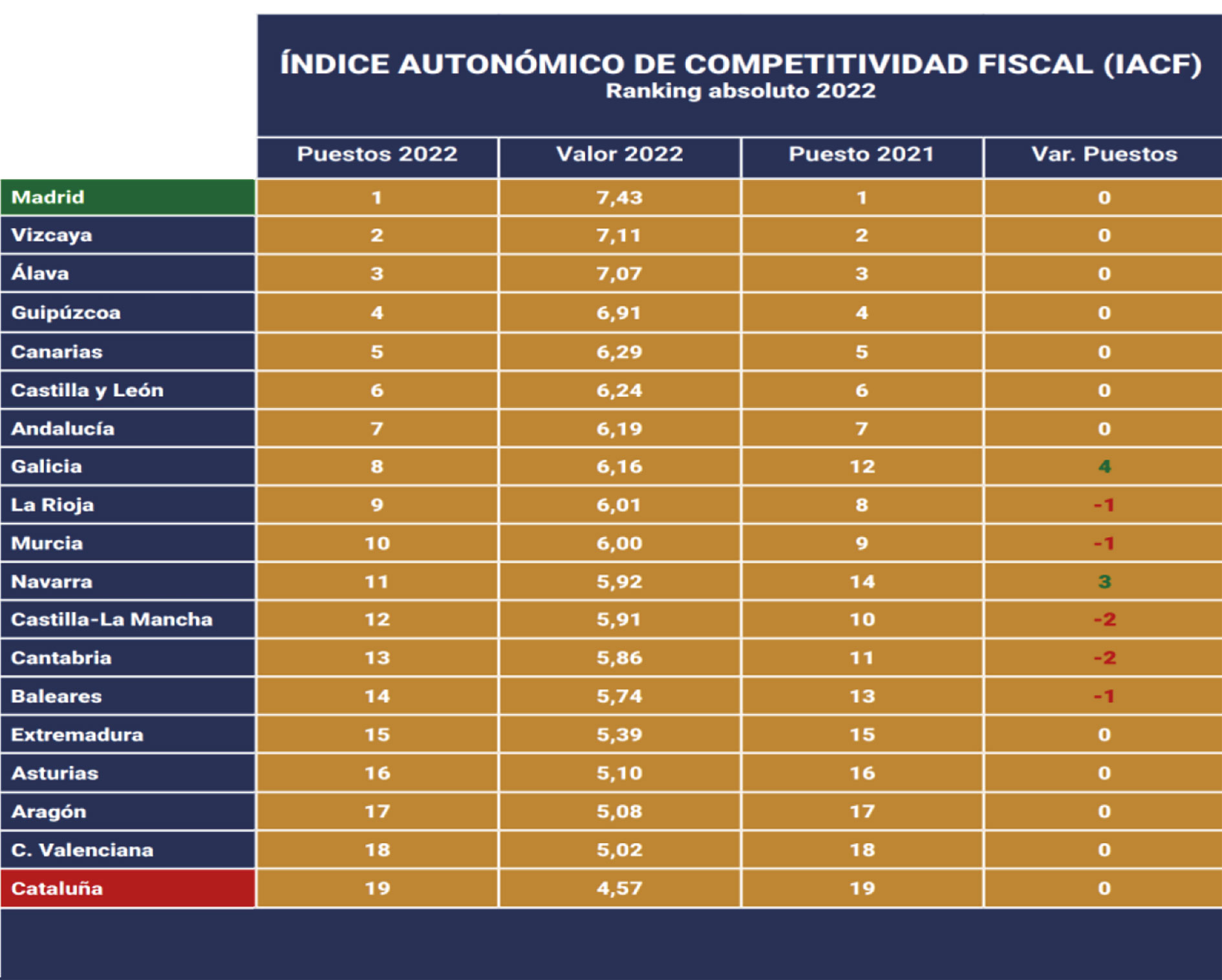

Como, en todo caso, este es un asunto muy serio, que va más allá de si algunas comunidades autónomas bonifican total, parcialmente o nada el Impuesto sobre el Patrimonio, conviene tener una idea, tan certera como sea posible, de cuál es el grado de competitividad fiscal de las mismas. En este sentido, hay dos instituciones, la Fundación para el Avance de la Libertad y la Tax Foundation que, siendo claramente favorables a fomentar la competencia fiscal entre comunidades, elaboran lo que denominan Índice Autonómico de Competitividad Fiscal (IACF)*, un índice que, en su opinión, “sirve de guía para que cada región pueda mejorar su sistema tributario haciéndolo más competitivo y atractivo para empresarios y residentes”.

Este indicador es un índice compuesto que se elabora tomando en consideración los impuestos sobre la Renta, Patrimonio, Sucesiones, Transmisiones Patrimoniales y Actos Jurídicos Documentados, y los Impuestos autonómicos propios. Es, por lo tanto, un índice relativo, donde todos los impuestos tienen la misma ponderación y donde 0 y 10 indican, respectivamente, la peor y mejor puntuación entre los territorios contemplados.

Aunque considero que esta competencia fiscal es dañina para el conjunto del país y, sobre todo, para aquellas autonomías que tienen poca o nula capacidad de maniobra, lo cierto es que el índice en cuestión tiene una virtud importante: la de ayudar a entender cuál es la situación de las distintas regiones al respecto.

En este sentido, y tal y como se puede apreciar en el cuadro adjunto, el índice pone de manifiesto que la región fiscalmente más competitiva del país es Madrid, seguida de cerca por las tres provincias vascas, mientras que la menos competitiva es Cataluña.

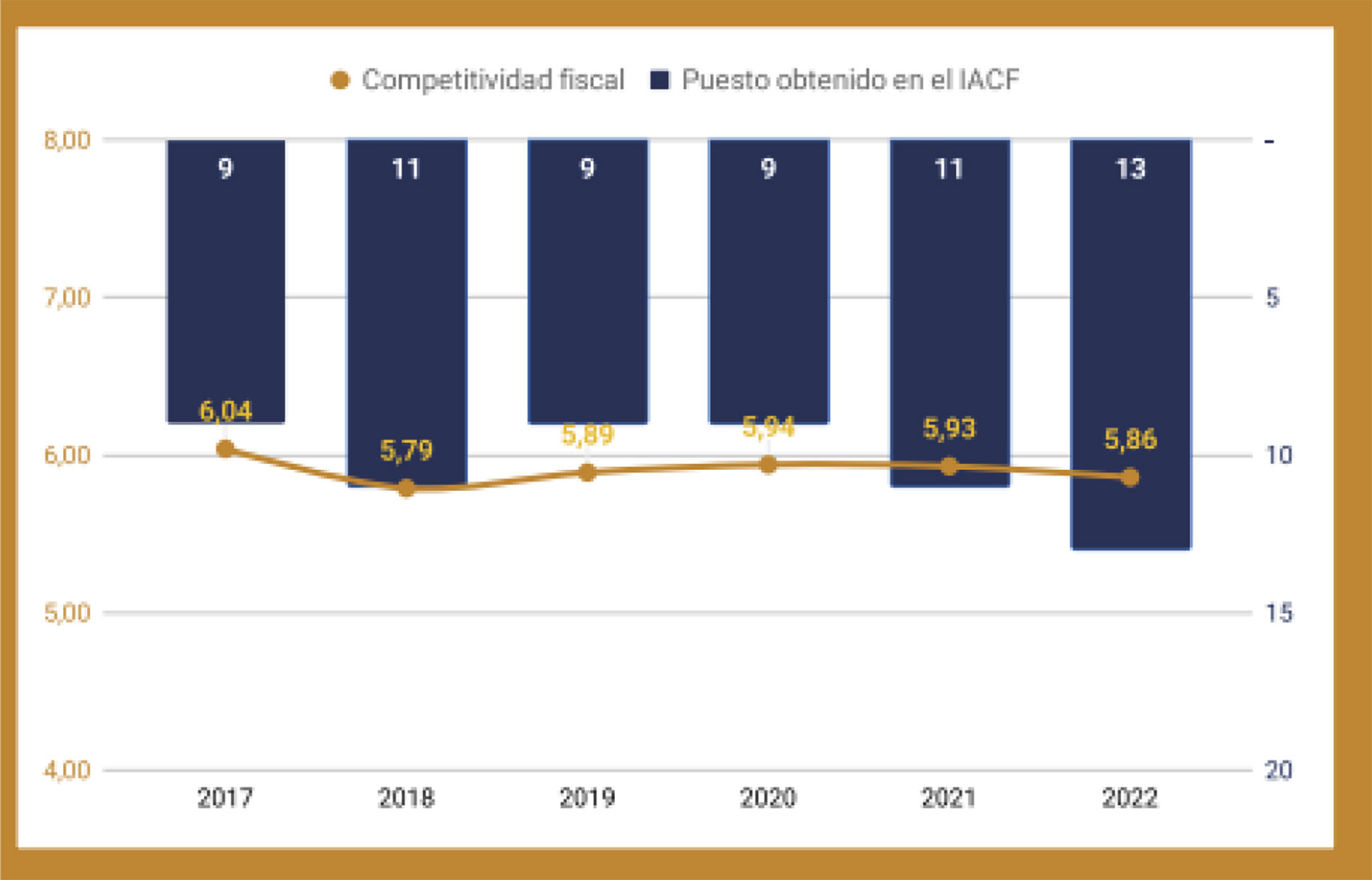

Sea como fuere, en relación con el índice autonómico considerado, hay dos elementos que, a mi juicio, merecen especial atención. El primero de ellos es que la diferencia entre la comunidad más competitiva desde la perspectiva fiscal y la que menos lo es se cifra en 2,86 puntos sobre diez, lo que supone una ampliación de la brecha respecto a los años anteriores; esto es, en nuestro país, en lugar de tender a la convergencia fiscal entre territorios, que es lo que se propone a nivel europeo, nos movemos en la dirección contraria.

El segundo elemento, que no se refleja en el cuadro, es que las diferencias autonómicas en competitividad fiscal no sólo se producen en relación con el índice agregado sino, también, en lo que atañe a cada uno de los impuestos que conforman el mencionado índice. Así, por ejemplo, Madrid ocupa puestos privilegiados en todos los impuestos: la primera posición en Patrimonio e Impuestos Propios, la segunda en Transmisiones y Actos Jurídicos Documentados, la cuarta en Renta y la quinta en Sucesiones. En el extremo opuesto, Cataluña se sitúa siempre en las últimas posiciones, sobre todo en los Impuestos Propios y en el de la Renta.

Estando en contra de la competencia fiscal entre comunidades autónomas, sobre todo porque no todas tienen la misma capacidad real para desarrollarla y porque considero que todos los españoles debemos estar sujetos al mismo tratamiento fiscal vivamos donde vivamos, pienso, tal y como manifestaba al principio, que cualquier debate sobre fiscalidad autonómica tiene que desarrollarse en el marco de dos reformas: la de nuestro sistema fiscal y la del sistema de financiación autonómica. En nuestro caso, por desgracia, el debate no se produce en este contexto y se limita a si hay que bonificar o no el Impuesto sobre el Patrimonio, reducir el IVA y/o deflactar algunas bases impositivas. Es por ello que lo que sucede es que, en contra de lo que dicta la razón, nos estamos embarcando en una carrera de rebajas fiscales, que, en el fondo, no pretenden otra cosa que comprar voluntades electorales y/o favorecer a determinados colectivos y empresas. Y, con esto, ocurren dos cosas que, aunque importantes, a nadie parecen preocupar: la primera de ellas es la de incurrir en una incongruencia de comportamiento mayúscula, ya que, al tiempo que se proponen y aprueban rebajar los tramos autonómicos de algunos impuestos, se pide ayuda al Gobierno central para financiar determinados servicios e inversiones; la segunda es que, con ello, lo único que conseguimos es polarizar más la situación política y hacer más difícil la salida airosa de una situación económica que, como vemos, cada vez es más complicada.

José Villaverde Castro

Catedrático de Fundamentos del Análisis Económico.

Universidad de Cantabria