AleaSoft: Las métricas probabilísticas en las previsiones de curvas de precios de largo plazo

/COMUNICAE/

¿Qué son las métricas probabilísticas y para qué sirven? A la hora de modelizar los precios de los mercados de energía para realizar previsiones con varias décadas de horizonte, es importante entender cómo funcionan estos mercados en el largo plazo para utilizar la metodología más apropiada. En esta noticia se describen las métricas probabilísticas, metodologías de base científica adecuadas para realizar previsiones de curvas de precios de los mercados de energía de largo plazo

Europa en general, y el sector eléctrico europeo en particular, están inmersos en la transición energética para cumplir con el compromiso del «cero neto» de emisiones de carbono en 2050. Esta descarbonización va a requerir inversiones de miles de millones de euros. En el caso de los proyectos de energías renovables, cada operación implica decenas o cientos de millones de euros. De ahí la importancia de contar con previsiones de curvas de precios de mercado de largo plazo fiables y de calidad para la financiación y valoración de proyectos de energías renovables.

Las previsiones de precios de la energía son necesarias en prácticamente todos los ámbitos del sector de la energía y para todos los actores que participan en él. Financiación de proyectos, PPA, M&A, valoración de activos, compra de energía, planificación de operativa y gestión de riesgos son solo algunos ejemplos.

En todos estos casos se necesita una visión clara y descriptiva del futuro de los mercados y de los precios para estimar rentabilidades, costes de consumo o el valor de un proyecto en base al valor de la energía que producirá.

Hacer previsiones entendiendo la naturaleza de los mercados de energía

Para realizar previsiones coherentes, válidas y confiables de los mercados de energía es necesario entender cómo funcionan estos mercados. Más allá de conocer cómo funcionan los mecanismos de fijación de precios hora a hora, es importante entender cómo se comportan estos mercados en el medio y largo plazo para poder hacer previsiones que se extiendan en un horizonte de varias décadas y que continúen siendo coherentes.

El principio de funcionamiento de los mercados de electricidad, como en cualquier otro mercado liberalizado, se basa en un equilibrio entre la oferta y la demanda. Existe un equilibrio en el largo plazo entre el precio ofertado por los productores de energía y el precio ofertado por los consumidores. El precio que ofertan los productores es aquel que les permite obtener la rentabilidad esperada a lo largo de la vida útil del proyecto. El precio que ofertan los consumidores es aquel que les permite ser competitivos con sus costes en el medio y largo plazo.

También existe un equilibrio entre tecnologías rentables y no rentables. Con el tiempo, nuevas tecnologías desplazan paulatinamente a otras que se van quedando obsoletas. Por ejemplo, los ciclos combinados de gas desplazaron a las centrales de fueloil y de carbón, y ahora la eólica y la fotovoltaica están desplazando a las centrales de gas, mientras se mantiene el equilibrio de mercado.

Este equilibrio debe mantenerse en el largo plazo, pero eso no significa que los precios no puedan fluctuar en el corto y el medio plazo. De hecho, los precios de los mercados de electricidad pueden llegar a ser muy volátiles debido a las condiciones que se den en cada momento: en horas o meses con más producción de las energías renovables los precios tenderán a la baja, en momentos de mucha demanda los precios subirán, si los precios de los combustibles aumentan los precios de la electricidad aumentarán.

Pero mirando la fotografía de los mercados con suficiente perspectiva, se puede observar como todas estas fluctuaciones se dan alrededor del punto de equilibro del mercado en el largo plazo. Es decir, han existido, y existirán en el futuro, horas o meses o años con precios muy bajos, de la misma manera que han existido y existirán picos de precios muy altos. Pero en el largo plazo, el equilibrio se mantiene, es la única forma de que el mercado funcione.

La modelización de los precios de los mercados de energía

A partir de entender el funcionamiento de los mercados de electricidad, tiene todo el sentido modelizar los precios como series temporales. La metodología Box‑Jenkins permite aplicar modelos SARIMA. Estos modelos permiten describir y predecir series temporales como las series de precios de los mercados de electricidad que muestran estacionalidades derivadas de las estacionalidades de la demanda de energía según la laboralidad o las temperaturas, o la estacionalidad o periodicidad de las energías renovables a partir de la estacionalidad de recursos como el viento, la radiación solar o las precipitaciones. De esta manera se puede estimar la evolución de los precios en el tiempo alrededor del punto de equilibrio del mercado.

Por otro lado, para modelizar la volatilidad de los precios, se pueden analizar los precios de la energía como procesos estocásticos y determinar su distribución de probabilidad a partir de la variabilidad de cada una de las variables. De esta manera, se puede estimar la variabilidad de los precios en el futuro y asignar intervalos o bandas donde exista una determinada probabilidad de que los precios se encuentren en un determinado punto del horizonte.

La métrica probabilística permite dar, no solo una previsión de precios, si no una estimación de la probabilidad de fluctuación de esos precios. Estas métricas son imprescindibles para la gestión de riesgos donde permite usar una previsión de precios con un riesgo o una probabilidad asociada.

Las previsiones con métrica probabilística versus «escenarios alternativos bajos»

En la financiación de proyectos renovables, para las entidades financieras es necesario estimar la viabilidad de los proyectos en condiciones adversas como pueden ser precios bajos del mercado de electricidad. Históricamente, para estos casos se han usado escenarios alternativos bajos. Es decir, el proveedor de previsiones de precios elige un escenario desfavorable de cada variable y ejecuta una previsión de precios a partir de ellos.

El problema de estos escenarios alternativos es que no proporcionan ninguna información útil sobre ese futuro de precios bajos. La arbitrariedad de escoger un escenario concreto de poca demanda y un escenario determinado de precios de gas y de carbón bajos hace que la previsión resultante sea igualmente arbitraria, ya que no contempla la probabilidad de que esos escenarios se den realmente, ni la probabilidad de que todos esos escenarios (el de demanda, el de gas, el de carbón…) se den todos a la vez.

Por el contrario, las previsiones con métrica probabilística utilizan una base científica a la hora de estimar esas situaciones más pesimistas que necesitan las entidades financieras. El enfoque se basa en estimar todos los escenarios posibles futuros de cada variable a partir de las distribuciones de probabilidad de cada una de ellas, de manera que las simulaciones de precios resultantes describan cada uno de los posibles precios futuros con la probabilidad asociada a cada uno de ellos.

De esta manera se obtienen las distribuciones de probabilidad de los precios futuros y permiten a la entidad financiera, según la tolerancia al riesgo, escoger una previsión de precios con una probabilidad determinada, sin tener que asumir de manera arbitraria un escenario bajo concreto. Hacer una inversión millonaria sin una métrica probabilística es peligroso ya que aumenta considerablemente el riesgo de no contemplar adecuadamente la evolución futura de los precios del mercado.

Las bandas de confianza anuales

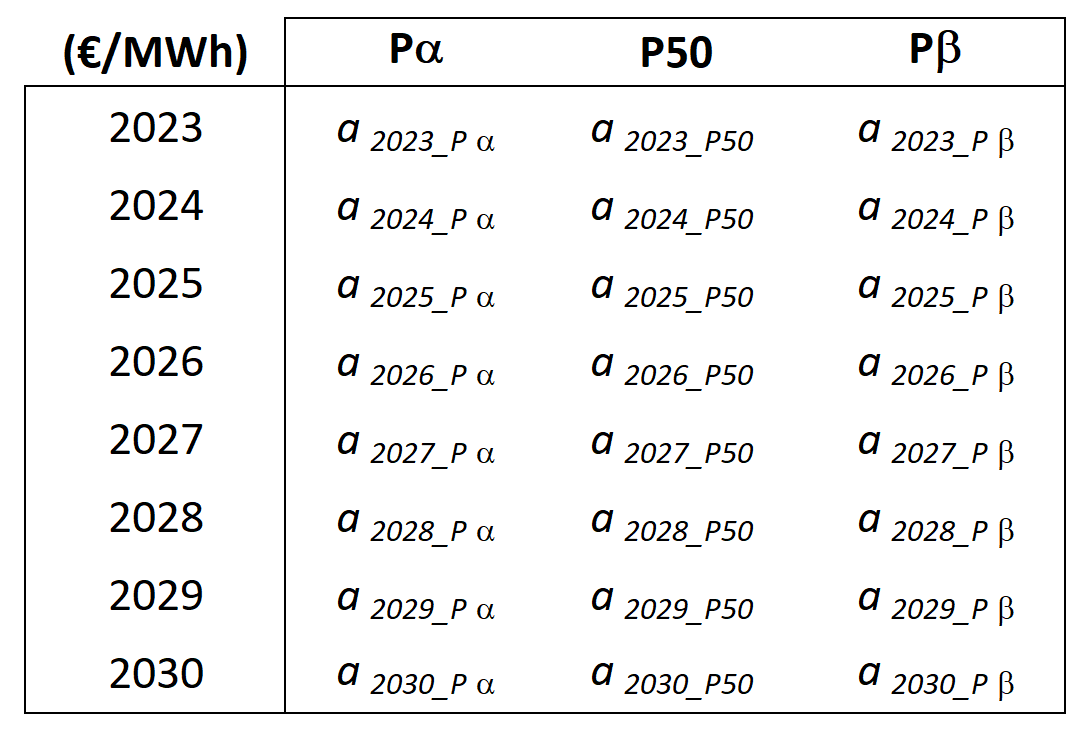

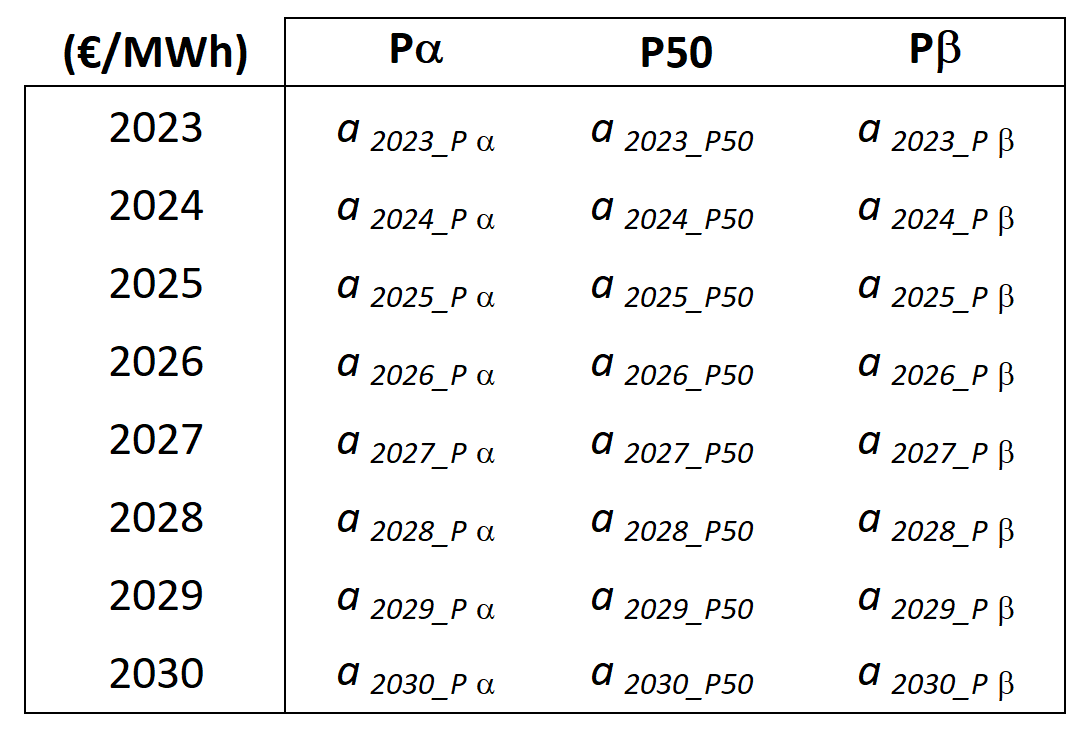

El servicio de previsiones de curvas de precios de mercado de largo plazo de AleaSoft Energy Forecasting y AleaGreen, incluye, además de la previsión central P50, bandas de confianza anuales para distintas probabilidades Pa y Pb.

Las bandas de confianza se calculan a partir de las simulaciones de precios de mercado y representan la probabilidad de que el precio supere o se quede por debajo de un valor determinado para cada año del horizonte. Es decir, la banda de confianza es una métrica estadística anual, y representa la variabilidad esperada de los precios para cada año del horizonte, también con una probabilidad asociada.

Estas previsiones y bandas son necesarias para cualquier proyecto de energías renovables o para grandes consumidores, para financiación, PPA, M&A, gestión de riesgos o planificación operativa. Un ejemplo claro, para una entidad financiera, es que la banda baja anual de precios le permite estimar la probabilidad de impago de la deuda para un determinado año del horizonte.

AleaLow, AleaLow Wind y AleaLow PV

El servicio de previsiones de largo plazo de AleaSoft Energy Forecasting y AleaGreen también incluye los AleaLow, otra métrica probabilística de precios de mercado. Los AleaLow estiman un precio para el cual hay una probabilidad específica de que el precio promedio del mercado durante todo el horizonte de previsión, o un conjunto de años, sea superior a dicho valor. Por ejemplo, si el valor de AleaLow asociado al 85% para el período 2024‑2053 es a1_30Y_85%, indica que existe un 85% de probabilidad de que el precio medio del mercado de todo ese período supere a a1_30Y_85%. Los valores de AleaLow permiten estimar los escenarios más bajistas de la previsión a partir de una base científica y con el valor añadido de una probabilidad asociada y de no representar escenarios arbitrarios.

Continuando con el ejemplo de una entidad financiera, los AleaLow le permiten determinar la viabilidad de que el proyecto pueda devolver la deuda dentro del período requerido.

Otros resultados de las previsiones de AleaSoft y AleaGreen son los AleaLow PV y AleaLow Wind, que, de manera análoga, representan el escenario más bajista de los precios capturados por la solar fotovoltaica y la eólica, respectivamente, para un conjunto de años con una probabilidad asociada. Por ejemplo, si el AleaLow PV correspondiente al 85% para el período 2024‑2053 es aPV1_30Y_85%, se estima que el precio capturado por la solar fotovoltaica superará dicho valor con una probabilidad del 85%.

Generalmente, los AleaLow más demandados son los asociados al 75%, al 85% y al 90%, pero pueden ser calculados para otras probabilidades. Específicamente, el AleaLow asociado al percentil 50, AleaP50, representa el precio promedio más probable para ese conjunto de años.

Los valores AleaLow se calculan directamente a partir de simulaciones de precios para varios períodos de años en el horizonte de previsión, y no corresponden ni deben entenderse como promedios de las bandas de confianza anuales.

Análisis de AleaSoft Energy Forecasting sobre las perspectivas de los mercados de energía en Europa y la financiación y valoración de proyectos renovables

La financiación de proyectos de energías renovables y los PPA será uno de los temas que se analizarán en el próximo webinar de AleaSoft Energy Forecasting y AleaGreen, que se realizará el día 8 de junio a las 12:00 CET. En el webinar se contará con la participación de ponentes de Engie España, que tienen una vasta experiencia en este tema. También se analizarán los principales temas regulatorios del sector eléctrico español y la evolución y perspectivas de los mercados de energía europeos en la segunda parte de 2023 y durante el próximo invierno.

Fuente Comunicae

Source: Comunicae